7天期逆回购“降息”,并优化招标方式,新货币政策框架进一步显现。

周一,央行宣布为优化公开市场操作机制,从即日起公开市场7天期逆回购操作调整为固定利率、数量招标。

同时宣布,为增加可交易债券规模,缓解债市供求压力,自本月起,有出售中长期债券需求的中期借贷便利(MLF)参与机构,可申请阶段性减免MLF质押品。

为进一步加强逆周期调节,加大金融支持实体经济力度,即日起公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%。

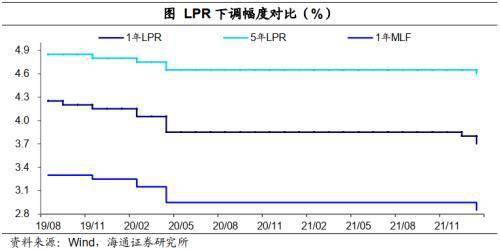

同日7月LPR跟随“降息”,1年期LPR为3.35%,5年期以上LPR为3.85%,均较前值下调10个基点。

中证报指出,7天期逆回购操作利率下行,并不代表长债收益率下行空间打开,此次降息有助于支持经济回升向好,提振中长期经济预期,也有助于带动长端利率的回升。

分析认为,在早8点央行宣布“降息”后,同日报出的LPR迅速作出反应,跟随7天期逆回购操作利率同幅调整,表明LPR报价转向更多参考央行短期政策利率,由短及长的利率传导关系在逐步理顺。

叠加逆回购招标方式调整为固定利率、数量招标,也呼应央行行长潘功胜“逐步淡化数量中介目标,转向价格型调控”的发言。

此前,央行宣布重启正回购,将二级市场国债买卖纳入货币政策工具箱,新货币政策框架雏形进一步明晰。天风研究宏观首席分析师宋雪涛,将新货币政策框架概述为“以债券借入借出引导中长期利率、以隔夜回购稳定短期利率。

LPR跟随7天期逆回购操作利率同幅调整

本次LPR跟随7天期逆回购操作利率同幅调整,与MLF走出”脱钩”,分析指出:

7月15日的MLF利率未作调整,但7月22日报出的LPR有所下降,表明MLF利率对LPR的参考作用在逐步减弱,MLF利率的政策色彩已经淡化。

而7天期逆回购操作利率已基本承担起主要政策利率的功能,央行行长潘功胜此前曾在陆家嘴论坛上表示,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看7天期逆回购操作利率已基本承担了这个功能。

同时,跟随逆回购同步降息!央行新货币政策框架逐步显现央行宣布将逆回购操作调整为固定利率、数量招标,中证报表示:

公开市场招标方式包括价格招标和数量招标,前者的中标价格由供需双方博弈确定,理论上有不确定性,而后者的价格是给定的。以往央行公开市场7天期逆回购操作采用价格招标,虽然中标利率大部分时候维持不变,但仍需每日开展操作释放明确的利率信号。考虑到公开市场7天期逆回购操作利率已基本承担起主要政策利率的功能,为增强政策利率的权威性,有效稳定市场预期,有必要将招标方式优化为固定利率、数量招标,明示操作利率,这也是健全市场化利率调控机制的体现。

潘功胜表示,货币政策框架从以数量型为主向以价格型为主转型,是现代货币政策框架的重要标志。随着金融市场的发展和经济现代化程度的提高,数量目标可控性、可测性以及与实体经济相关性下降的过程,并逐步淡化数量中介目标,转向价格型调控。近期,金融总量数据受“挤水分”、理财分流等多重因素影响阶段性下行,可能意味着中国货币政策框架进入转型时刻,要更加注重发挥利率调控作用。

除了招标方式调整,本次公开市场7天期回购操作利率还由前次的1.8%降至1.7%,是2023年8月以来首次调整。中证报指出:

央行此次果断降息,展现了货币政策呵护经济回升的决心,是对党的二十届三中全会“坚定不移实现全年经济社会发展目标”要求的积极响应。专家表示,政策利率下调预计将通过金融市场逐步传导至实体经济,促进降低综合融资成本,巩固经济回升向好态势,打破长债收益率下行与预期转弱的负向循环。

值得关注的是,7天期逆回购操作利率下行,并不代表长债收益率下行空间打开。央行此次下调7天期逆回购操作利率,意在加大逆周期调节力度,熨平短期经济波动;而中长期债券收益率反映的更多是长期经济走势,要采用跨周期的视角评估。业内人士分析,本轮长债利率的持续下行,已经包含了对本次降息的预期,甚至有明显超调,不代表着需要跟随7天期逆回购操作利率下行再继续走低。央行此次降息有助于支持经济回升向好,提振中长期经济预期,也有助于带动长端利率的回升。

新货币政策框架进一步显现

在中国经济从高速增长转向高质量发展的背景下,货币政策框架正进入转型时刻,更加注重发挥利率调控作用。

本次LPR跟随7天期逆回购操作利率同幅调整,叠加央行宣布重启正回购,央行月初宣布将视情况开展临时正回购或临时逆回购操作。

此外,央行明确了临时回购操作利率的加减点幅度,旨在重构利率走廊,收窄利率走廊已经进入实操阶段,还将二级市场国债买卖纳入货币政策工具箱,共同勾勒出新货币政策框架的雏形。

天风研究宏观首席分析师宋雪涛认为:

央行推出了以债券借入借出引导中长期利率、以隔夜回购稳定短期利率的新货币政策框架。

利率走廊宽度收窄、OMO(公开市场)利率地位的强化,提高了央行对短端利率的调控力度。

借入国债买卖让央行能够更好地引导利率曲线形成,在保持短期利率稳定的情况下,引导形成向上的收益率曲线。而MLF(中期借贷便利)利率的地位则在持续弱化。

天风宏观指出:

临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20个基点和加点50个基点,相当于提供了一个新的利率走廊。

此次创设的隔夜回购利率修正了偏宽松的利率走廊(区间宽度或收窄至70BP),能够更有效的向市场传递政策信号,引导短期利率的形成。

此外,债券购买方面,《金融时报》分析指出:

潘功胜此次明确回应,把国债买卖纳入货币政策工具箱不代表要搞量化宽松,而是将其定位于基础货币投放渠道和流动性管理工具。

在公开市场操作中逐步增加国债买卖,更多还是将其定位于基础货币投放渠道和流动性管理工具,通过在二级市场买卖国债投放基础货币,搭配逆回购、中期借贷便利等操作主动加强流动性管理。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。