基金投顾业务发展数年,机构从18家发展到60家,资产规模近1500亿。基金投顾业务发展缓慢的原因有很多,本文从客户体验视角探讨基金投顾在产品设计方面的一些问题,并尝试提出产品解决方案。

2019年10月,公募基金投顾开始试点以来已经经历了4个多年头,基金投顾业务持牌机构从首批18家发展到60家,截至2023年3月底基金投顾服务资产规模为1464亿元,客户总数524万户。

相比公募基金市场27万亿的市场规模,基金投顾规模可谓是沧海一粟。

一、基金投顾产品客户体验问题1.投顾产品选择困难

打开天天基金、支付宝等主要平台投顾入口,集中展示了一堆投顾机构及其提供的投顾策略,展示形式及策略类型相似度高,难于识别不同机构间服务差异性,将客户“不会选基金”的问题转化为“不会选投顾”。

各投顾机构基本都是基于“风险预期 收益预期”的简单问卷向客户提供一个策略组合;跟通过“风险等级 收益排行”筛选基金的基本操作在体验上没有本质上的差异。入口处的选择困难,直接抬高了投顾服务的体验门槛。

2.目标不一致

投顾大都聚焦提供的资产配置方案,目标是跑赢业绩基准以体现专业实力,但客户的目标是盈利。以前卖基金的时候就宣传“股市投资难,将投资交给专业的基金经理”,现在卖投顾产品又宣传起投顾的专业性,如出一辙。虽说投顾要比大部分客户专业些,但跟基金经理一样不能保证业绩稳定,难以保证业绩目标绝对实现,无法提供持续盈利的持仓体验,任何亏损都容易损害客户信任。

3.缺乏掌控感

客户将钱委托给投顾来投资,让出了投资主动权,却没有持有期间被服务的感觉,都是千篇一律的市场信息展示和说教。客户自己投资亏了钱,因主动权在自己,愿赌服输,心态稳定;但投顾亏了钱,客户还要被持续收投顾服务手续费,“亏两次钱”,心态炸裂。

二、尝试解决问题

上述体验问题,主要归结为两方面原因。一方面,投顾服务产品心态单一不能适配不同客户需求。另一方面,“顾”形式过于简单,通过一个简化的问卷就推荐投资策略,希望客户放弃投资自主权,将资金委托给投顾操作,缺乏逐步获取客户信任的过程。

不同的客户投资基金时面临的问题是不同的,对应需要的投顾服务也是不一样,要求投顾提供多元化、阶梯型的服务。

可以尝试将投顾服务产品分为选基咨询、投资策略咨询、全委托交易等,根据客户需要提供相符的投顾服务。

资深基民。享受投资的掌控感,对市场有感觉,投资有策略,喜欢自主交易。因为同质化基金产品太多,客户往往需要专业的选基咨询服务筛选出优质基金,以支持按自己的思路抓住市场机会完成投资。例如,“我觉得新能源汽车行业后面发展会不错,想选个合适的基金产品。结果一搜有超百只新能源基金,选哪个呢?”

半吊子基民。投资许久仍不得要领,情绪化操作,很多都是基金海王,持有一大把基金,不知道何时加仓何时卖掉,是又菜又爱投资。这类客户需要科学的投资策略咨询服务,给仓位把把脉,指明仓位该怎么调整,告诉我是不是在追涨杀跌,提醒我不要频繁交易,应该持有多久,出现什么情况应该止盈等。

小白基民。啥也不会,但是也想挣小钱钱。这类客户一般希望能有“大神”带路,自己跟着买;或者全委托给投顾,也能省事。

三、产品设计方案1.专业的选基工具

当前市面上选基工具有很多,主要有两种形式:

提供各种指标,供客户自主筛选。这种形式上手难度高,需要客户自己理解和选择指标组合,需要客户有一定的专业基础。

直接提供平台筛选好的基金,并通过告知客户这个筛选过程如何的科学。这种形式用户参与感低,更像营销,获取客户的信任相对较难。

投顾一般都会针对不同类型的基金建成有针对性的、科学的基金筛选体系,据此筛选自己的基金备选池,并持续对池中基金进行跟踪分析。

如果能将此过程全部或者部分进行产品化,让客户自己深入体验整个筛选过程,根据指引对不同类型基金按不同筛选指标组合筛选,从而选出想要的基金。这要比让客户自己搭配筛选指标组合要更容易上手,也比直接提供一组优选基金告诉他这个筛选过程很科学要更有认同感。这种体验也是投教过程,帮助客户认知不同基金的特征、应关注的指标等。同时,也能突出各家投顾擅长分析什么类型的基金,有的擅长固收类基金、有的擅长主题热点基金、有的擅长指数基金筛选等等,形成一定的差异化的服务。

2.科学的投资策略咨询服务

基金销售平台已经掌握了客户大量的交易行为及持仓数据,在投顾入口处可以摒弃客户输入“风险预期 收益预期”再输出投顾策略的模式,尝试依托信息系统和投研模型,直接对平台客户历史交易行为及持仓数据等进行分析,从入口处就开始主动深入地了解客户。通过分析,掌握客户在选基、买卖操作、资产配置等方面的问题,了解客户实际收益和风险预期。再根据客户预期,将他的持仓输入到相匹配的投顾策略中进行分析诊断,最终为客户输出当前仓位的问题及资产再平衡的方案。

投顾配置策略并不一定总是挣钱,但相同预期下,如果盈亏结果要比比客户自己账户好一些,比客户直接买投顾组合亏钱更能获得信任。另外,投顾策略有历史数据,不是临时搞的组合收益测算,可信度更高。这种投顾策略咨询服务既能帮助用户更客观地了解自己,也能展示投顾在资产配置方面的实力,让客户享受投顾服务的过程中,逐步相信投顾实力。

相比全委托交易的投顾服务产品,以上两种投顾产品反馈更快,体验成本更低,反馈结果更加贴近“资深基民”、“半吊子基民”投资过程中的实际需求。可以据此逐步获取客户信任,进而将客户转化为全委托交易的投顾产品客户。

3.支持自投账户资产转入投顾账户管理

目前,客户的自投账户与投顾账户是完全隔离的。假如,想从27万亿的公募基金存量市场中转化一成到投顾账户中,就要从公募基金存量中先赎回2.7万亿,再购入投顾产品。这其中产生的操作成本和交易成本是非常高的。

可以在客户购入投顾产品时,检查客户自投账户中是否有投顾账户所需购入的同质基金,支持客户将同质基金转入到投顾账户中,转由投顾帮助管理这部分基金资产。

例如,客户自投账户中已有招商沪深300指数基金份额,投顾账户中按策略需要购入鹏华沪深300指数基金份额,则完全可以用自投账户中的产品份额替代,无需另外购买。这样既可以避免客户的不同账户重复购入同质基金,也能变相增加客户可投资投顾产品的资产。

4.个性化的投顾服务

目前,投顾服务尚未结合客户需求开发出个性化的服务,缺乏养老、教育、医疗、税收等长期需求,无论是投顾还是客户都过度聚焦收益目标,这既导致投顾产品同质化,也无法建立稳定的信任关系,不利于投顾业务的长期发展。

只有引导客户设置多元化的目标,帮助客户做好财富规划,促使客户将短期盈利目标转移到长期需求上,才更有利于投顾与客户达成目标统一,促成投顾业务真正的质变。

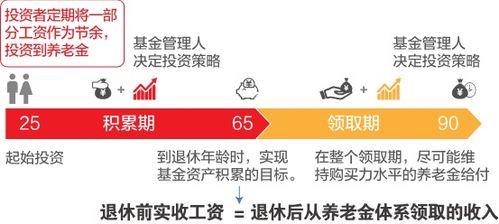

提供这方面服务的条件可能还不成熟,但是可以提前做一些布局和尝试。例如养老方面,虽然国内投顾产品还没有纳入到个人养老金账户产品体系中,但不妨碍我们提前掺和一脚,通过一些服务参与到场景建设中。

针对纳入养老金账户的养老基金产品,发挥投顾专长提供专业的养老基金筛选工具。

真正掌握养老金账户减税规则的人并不多,可以设计一款工具帮助客户计算自身收入下养老金账户里存入多少会节省多少缴税。

通过一系列的工具服务,及早参与到养老减税场景建设中,有利于投顾机构触达相关客户提高投顾品牌曝光。也可为将来个人养老金制度引入基金投顾打好客户基础。

写在最后

经过市场一轮一轮的训导之后,每个客户的内心都希望获得专业的投顾指导,都希望投资能变得更简单。

本文是对投顾可提供服务的发散思考,通过多元化的投顾产品去满足不同客户的需求,降低投顾门槛,让更多的客户信任投顾。

当然,这些服务还会涉及到产品定价、可持续商业模式、平台客户数据保护等等,本文不再深入探究。

本文由@疾风原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Unsplash,基金投顾产品体验问题分析基于CC0协议