近期大宗商品尤其是金属价格出现了异常波动,金属价格冲高回落,油价触底反弹,非常类似历史上多次出现过的美元信用驱动到经济改善阶段大宗商品价格表现特征。在此前美元信用增速持续回升后,近期全球需求,中国出口增速持续改善,复苏进入下半场,铜油比有望回落。大宗方面更加关注石化化工类商品。中国出口的强劲对上市公司盈利回升产生积极作用,推动A股盈利复苏。

核心观点

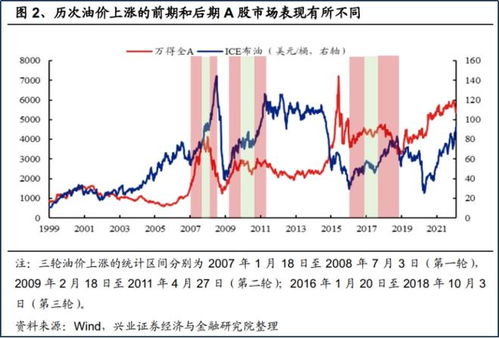

【观策·论市】如何看待近期大宗价格波动和出口超预期对A股影响。美国经济存在从信用扩张到经济恢复的两阶段复苏特征。从信用扩张到经济改善有一定的时滞,因此,以美国为代表的发达经济体,都有信用扩张在前带来复苏上半场,经济惯性回升和补库存带来复苏下半场的特征。铜油比的变化,是我们判断全球经济复苏在上半场还是下半场的重要观察变量。正因为如此,当美元信用扩张时,大宗商品反应金融属性,铜比油强,铜油比会攀升。而近期铜价大跌,油价触底回升,可能是复苏进入下半场的重要特征。全球需求改善,推动中国出口超出预期。出口方面,由于当前内需相对稳定,出口增速对于工业企业和整体A股盈利的影响比较大,二三季度在需求改善和同期低基数的影响下,出口增速有望进一步反弹,对A股的盈利稳定会产生积极影响。部分全球份额提升的细分领域出口链股票业绩能可能会进一步加速,股价仍有望表现强。除此之外,如果后续确实出现了经典的铜价滞涨,油价上涨铜油比下降的局面,那么石化以及化工领域的投资机会值得重点关注。从出口结构来看,推荐关注出口竞争力较快提升、海外库存回补、出海进程加速的有色化工、家电、纺服、轻工、机械等行业。

【复盘·内观】本周A股市场指数表现分化,影响因素如下(1)证监会向多家公司发函,涉嫌违规下,大多公司股价承压;(2)加拿大、欧洲央行降息影响全球市场;(3)美国议员不正当指责以及地缘政治持续影响,避险情绪上升。

【中观·景气】5月各类挖掘机、装载机销量同比增幅扩大。4月智能手机出货量当月同比转正,三个月滚动同比转负。5月重卡销量同比降幅扩大,三个月滚动同比降幅收窄。1-4月全国太阳能发电装机容量累计值同比增幅收窄。国内方面,截至5月31日,中国5月份制造业PMI指数为49.50%,月环比下行0.9个百分点,回落至荣枯线之下;国际制造业PMI指数多数回暖。

【资金·众寡】北上净流入与融资资金净流出,ETF逆势净申购。北上资金本周净流入53.0亿元;融资资金前四个交易日合计净流出121.4亿元;新成立偏股类公募基金31.8亿份,较前期下降34.4亿份;ETF净申购,对应净流入74.0亿元。行业偏好上,北上资金净买入规模较高的为电子、医药生物、公用事业等;融资资金净买入银行、农林牧渔、石油石化等;券商ETF申购较多,军工ETF赎回较多。重要股东净增持规模扩大,计划减持规模提升。

【主题·风向】苹果全球开发者大会将揭幕,ChatGPT嵌入IOS18。Apple全球开发者大会将于6月10日星期一开幕,发布会将深度介绍iOS、iPadOS、macOS等新进展并发布新一代iOS18、iPadOS18等6款IOS操作系统,苹果内部将iOS18视为有史以来最重要的升级,最突出的AI功能或许是升级版Siri,得益于与OpenAI的合作,iPhone用户也有望获得全系统的ChatGPT访问权限。

【数据·估值】本周全部A股估值水平较上周下行,PE(TTM)为14.1,较上周下行0.2,处于历史估值水平的34.6%分位数。板块估值多数下跌,其中,公用事业、交通运输和煤炭涨幅居前,轻工制造、社会服务和计算机跌幅居前。

风险提示:经济数据不及预期,海外政策超预期收紧。

01

观策·论市——如何看待近期大宗价格波动和出口超预期对A股影响

今年以来金属价格大涨,市场有很多解释,而且本次金属价格的大涨的背景是在美联储尚在缩表且降息预期持续推迟的背景下。最终,也使得很多基于过往货币政策对商品价格解释的框架失效。而事实上,所谓的金属价格的金融属性,反应的是对美国政府总体信用,而非简单的美联储的信用。美国政府总体信用可以用美联储总负债,以及美国财政部总负债之和来衡量。

美国经济恢复存在从信用扩张到经济恢复的两个阶段特征。从信用扩张到经济改善有一定的时滞,因此,以美国为代表的发达经济体,都有信用扩张在前带来复苏上半场,经济惯性回升和补库存带来复苏下半场的特征。铜油比的变化,是我们判断全球经济复苏在上半场还是下半场的重要观察变量。正因为如此,招商策略如何看待近期大宗价格波动和出口超预期对股影响股投资策略周报()当美元信用扩张时,大宗商品反应金融属性,铜比油强,铜油比会攀升。而近期铜价大跌,油价触底回升,可能是复苏进入下半场的重要特征。全球需求改善,推动中国出口超出预期。出口方面,由于当前内需相对稳定,出口增速对于工业企业和整体A股盈利的影响比较大,二三季度在需求改善和同期低基数的影响下,出口增速有望进一步反弹,对A股的盈利稳定会产生积极影响。部分全球份额提升的细分领域出口链股票业绩能可能会进一步加速,股价仍有望表现强。除此之外,如果后续确实出现了经典的铜价滞涨,油价上涨铜油比下降的局面,那么石化以及化工领域的投资机会值得重点关注。